Uma nova fase da crise econômica mundial

Em agosto o pânico voltou aos mercados financeiros mundiais. Está cada vez mais evidente que as medidas tomadas para evitar um colapso da economia em 2008-2009 estão se esgotando e o remédio está se tornando um veneno que ameaça provocar um novo aprofundamento da crise econômica mundial.

Trilhões de dólares foram gastos para salvar o sistema financeiro e os bancos, junto com medidas para estimular as economias. Em alguns casos isso ajudou a criar um certo período de recuperação na economia. Para outras economias, como a brasileira, os enormes estímulos na China também ajudaram na recuperação.

Mas essa política gerou enormes déficits nas finanças públicas e a crise das dívidas privadas tornou-se a crise das dívidas públicas. Os casos mais graves foram as economias “periféricas” da zona do euro da União Europeia, como Grécia, Irlanda e Portugal, que tiveram que serem resgatados. Mas até mesmo a maior economia do mundo, os EUA, passa por déficits gigantescos e nos últimos quatro anos a dívida pública deu um salto de 55%.

A tendência dos últimos dois anos tem sido por isso de cortar os gastos públicos para conter os déficits e o crescimento das dívidas públicas. Mas isso está contribuindo para a forte desaceleração da economia, que atingiu os EUA e a zona do euro, incluindo a poderosa Alemanha. Nos últimos dois meses vimos uma convergência dos diferentes aspectos da crise, que desencadeou o nervosismo nos mercados.

EUA

Pelos terceiro ano consecutivo o déficit do orçamento federal dos EUA está na casa dos 10%. A dívida pública federal bateu alguns meses atrás no teto de US$ 14,3 trilhões (quase o tamanho do PIB), que é estabelecido por lei. A negociação do aumento do teto, que normalmente é uma formalidade, transformou-se em um embate político em que o presidente Obama se envolveu diretamente, contra a ala direitista do partido republicano. A ala mais fundamentalista, o chamado “Tea Party”, exigia enormes cortes nos setores sociais. Obama estava disposto a fazer cortes, mas queria também ter certo aumento dos impostos dos super ricos.

As negociações chegaram perto de uma situação onde o Estado não poderia mais pagar suas contas e teria que fechar atividades públicas. No final Obama cedeu e aceitou um pacote com US$ 973 bilhões de cortes e mais US$ 1,5 trilhão a serem negociados até novembro, sem nem um centavo dos ricos. Mas esses cortes são para os próximos 10 anos e não resolvem o déficit, se o crescimento não retornar para valer. E os cortes não podem ser implementados imediatamente, ou isso afundará de vez a economia.

O desemprego continua alto, acima de 9%. Com o fim do efeito dos estímulos fiscais, o crescimento no primeiro semestre caiu abaixo de 1%. O mercado imobiliário, que foi o estopim da crise em 2007, continua em crise. Cerca de 3,5 milhões de famílias estão prestes a perder suas casas por causa da incapacidade de pagar suas dívidas, além das 6 milhões de famílias que já tiveram que abandonar suas casas.

Tudo isso levou à situação inédita em que os EUA pela primeira vez na história teve sua nota de crédito rebaixada por uma das mais importantes agências de avaliação de risco de crédito, a Standard&Poor.

Por ainda possuir a principal moeda mundial, os EUA não sofreram nenhuma fuga de capitais. Ao contrário, o nervosismo do mercado fez com que muitos especuladores depositassem mais fundos em títulos estadunidenses, apesar do rebaixamento da nota. Mas essa situação não vai durar para sempre. China e Japão estão tentando achar alternativas para aplicar suas reservas.

É possível que o banco central dos EUA, o Fed, anuncie um novo, terceiro, pacote de injeção de dinheiro na economia (“afrouxamento quantitativo”), mas o efeito deve ser limitado. O principal efeito acabará sendo reduzir o valor do dólar mais ainda numa tentativa de exportar a crise para outros países, e gerar mais dinheiro barato para especulação, o que tende a gerar novas bolhas.

Europa

Todo o sistema financeiro da Europa está em crise. Os resgates da Grécia, Irlanda e Portugal não resolveram o problema – pelo contrário. Os enormes cortes nos gastos sociais exigidos como contrapartida para o “resgate” estão afundando essas economias. Na Grécia o PIB está caindo, pelo terceiro ano consecutivo. O primeiro pacote de “resgate” de 2010 claramente não deu certo, e por isso um novo pacote gigantesco foi lançado, com novas duras condições. Após o pacote de resgate a Portugal o governo declarou que o PIB deve cair por dois anos como consequência dos cortes. A revolta contra o governo levou à sua queda e o novo governo deve anunciar cortes recordes no próximo orçamento.

Mas os problemas não param por aí. Nos últimos meses os mercados começaram a duvidar do estado da economia espanhola e italiana. Como no caso da Grécia, Portugal e Irlanda, os juros começaram a disparar, ameaçando a capacidade dos governos a pagarem suas dívidas. Espanha e Itália são economias muitos maiores que as outras três e ameaçam toda a economia europeia. No final o Banco Central Europeu foi forçado a comprar títulos espanhóis e italianos para conter o aumento dos juros. Novamente a contrapartida era promessas de novos cortes.

A zona do euro, composta por 17 países europeus, só cresceu 0,2% no segundo trimestre, e a economia alemã, a maior economia europeia e seu principal motor, teve crescimento zero.

Toda essa política de cortes nos gastos públicos, que está freando as economias, tem um gigantesco custo social. Vemos os enormes conflitos sociais na Grécia, os movimentos da juventude na Espanha, Grécia, Portugal, e também a explosão de raiva nas ruas da Grã Bretanha como evidencia disso.

Até quando a China vai crescer

O principal, e quase único, motor da economia mundial hoje é a China. O país também foi afetado pela crise mundial em 2008, quando 20 milhões de trabalhadores no setor de exportações foram demitidos. O governo respondeu com um pacote de estímulo e a abertura das comportas de crédito. O crescimento se manteve, mas já estamos vendo o preço a se pagar por isso. Os enormes investimentos em produção estão levando a um excesso de capacidade em vários setores produtivos, como o automobilístico. O crédito barato foi por isso muito usado para especulação imobiliária. Calcula-se que existam 64 milhões de habitações vazias na China, resultados de especulação. Além disso, a inflação está subindo e ameaçando a estabilidade.

Apesar da grande capacidade de intervenção do Estado, que ainda tem um peso importante na economia cada vez mais privatizada, em algum momento o crescimento desenfreado vai levar a uma crise. A China também depende em muito de suas exportações, e uma nova queda nas exportações terá um impacto importante, ao mesmo tempo em que será difícil repetir o estímulo de crédito, especialmente numa situação de inflação já alta. Uma crise na economia chinesa terá um efeito enorme na economia mundial e afetará a economia brasileira.

E o Brasil?

Apesar da propaganda do governo, a economia brasileira não está numa situação tão confortável assim. O Brasil é fortemente dependente da economia mundial. A economia escapou relativamente rápido da crise, com ajuda do aumento de exportações para a China, além dos estímulos do Estado. Em cima disso o Brasil, devido aos juros mais altos do mundo e certo crescimento do consumo interno, atraiu muito capital estrangeiro. Mas tudo isso tem um preço.

A inflação voltou a subir e a receita neoliberal de cortes nos gastos e aumento nos juros foi aplicada. Isso ameaça o crescimento e dados do Banco Central mostram que a economia brasileira em julho não cresceu nada.

O influxo de capital especulativo está levando ao aumento do valor do real, que afeta as exportações brasileiras, já que nossos produtos ficam mais caros. A tendência é que o Brasil tenha mais dificuldades para exportar produtos industrializados e fique mais dependente de exportação de produtos primários.

O grande aumento das reversas do Banco Central está ligado ao influxo de dólares. O Banco Central tem que comprar boa parte desses dólares para que o real não se valorize ainda mais. Este é um negócio bastante ruim, já que essas reservas são financiadas com títulos da dívida pública a juros da ordem de 12%, e são aplicadas em títulos estadunidenses que no melhor dos casos rendem 3%. Além disso, se o nível de reservas no patamar de US$ 350 bilhões é uma situação inédita, também é inédita a quantidade de capital especulativo que pode sair rapidamente do país quando a situação piorar. O chamado “passivo externo” no país, dinheiro que pertence a estrangeiros e que está aqui no país, supera US$ 900 bilhões.

A situação do crédito também é algo incerto. Uma boa parte do aumento do consumo no Brasil se dá por causa do maior acesso a crédito. Mesmo se o total dos créditos ainda não chegou nada perto aos níveis dos EUA ou Europa (ainda não atingiu o patamar equivalente a 50% do PIB), as dívidas das famílias já pesam bastante devido aos juros mais altos do mundo. Em média uma família brasileira usa 24% de sua renda para pagar juros e amortizações de suas dívidas. Isso é mais do que os 17% que é a média dos EUA, onde se assume existir uma crise por causa do alto endividamento. As dívidas brasileiras ainda são administráveis por causa da queda do desemprego e certo aumento dos salários, mas quando isso se reverter, podemos rapidamente ver uma crise de “dívidas podres” também no Brasil, algo que vai afetar o consumo e a economia.

“Sem coelhos para tirar da cartola”

Como o economista Nouriel Roubini explicou, os governos conseguiram escapar de uma depressão profunda em 2008 com a intervenção dos Estados em diversas maneiras, mas agora eles estão ficando “sem coelhos para tirar da cartola”. Simplesmente repetir as medidas já tomadas pode acabar gerando mais crise de dívidas, ao invés de estimular a economia.

Estamos entrando num cenário onde o mais provável é um período prolongado de crise e estagnação, com momentos de crescimento quando os governos são forçados a intervir. É o que aconteceu com o Japão, que sofre essa doença desde o estouro da bolha em 1989. Com todos os pacotes de estímulo, a economia japonesa teve crescimento negativo de novo esse ano, após o efeito do maremoto, tsunami e crise nuclear. A dívida pública japonesa equivale mais que o dobro do PIB.

Qual saída?

Os governos capitalistas estão perdidos e sem saída. Qualquer medida que tomam traz novos riscos. Mas seria errado tirar a conclusão que o sistema possa cair como uma fruta pobre da árvore. De alguma maneira o sistema acha uma saída, mas sempre fazendo os trabalhadores e pobres pagarem por sua crise.

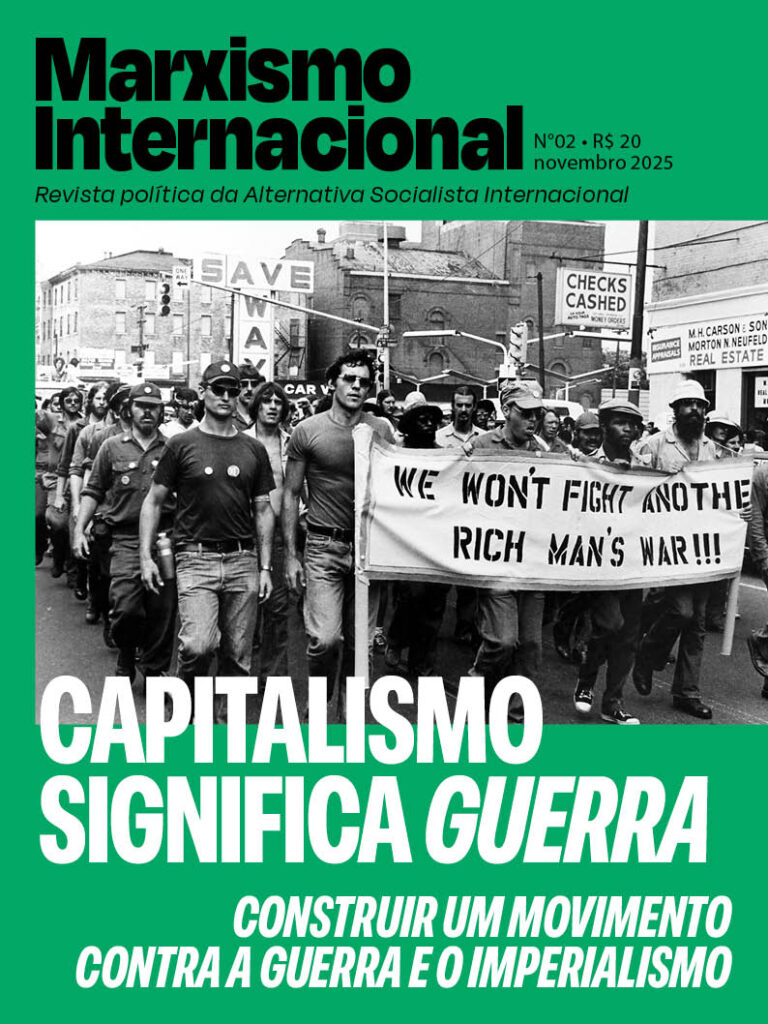

Por outro lado vimos nesses dois últimos anos um ascenso nas lutas pelo mundo, desde as greves gerais na Europa, os levantes no mundo árabe, até a greve geral de 48 horas no Chile. Especialmente entre o movimento dos jovens, seja na Espanha, Grécia ou Chile, começamos a ver o crescimento de uma consciência anti-capitalista, sem confiança nos representantes do sistema. Começamos a vislumbrar uma radicalização que lembra 1968.

O desafio é construir instrumentos que possam canalizar essa revolta e energia para uma força organizada a favor de uma verdadeira alternativa, por um mundo socialista.